20世纪90年代后,随着欧元和拉丁美洲“美元化”进程的加快,国际货币体系眼看着就要分成几个大的货币区,每个国家都面临着是否参与区域经济和区域货币一体化的现实选择,如丹麦、英国和瑞士就做出了暂时不加入欧元区的决定。于是关于一个区域内,各经济体如何选择是否参加货币区的理论便应运而生,主要代表是克鲁格曼的“GG-LL模型”。

克鲁格曼以欧盟和芬兰为例,分析了芬兰加入欧盟的成本—收益曲线,他认为:芬兰加入欧洲货币体系的收益大小,主要取决于芬兰与欧洲货币体系成员国贸易关系的一体化程度。

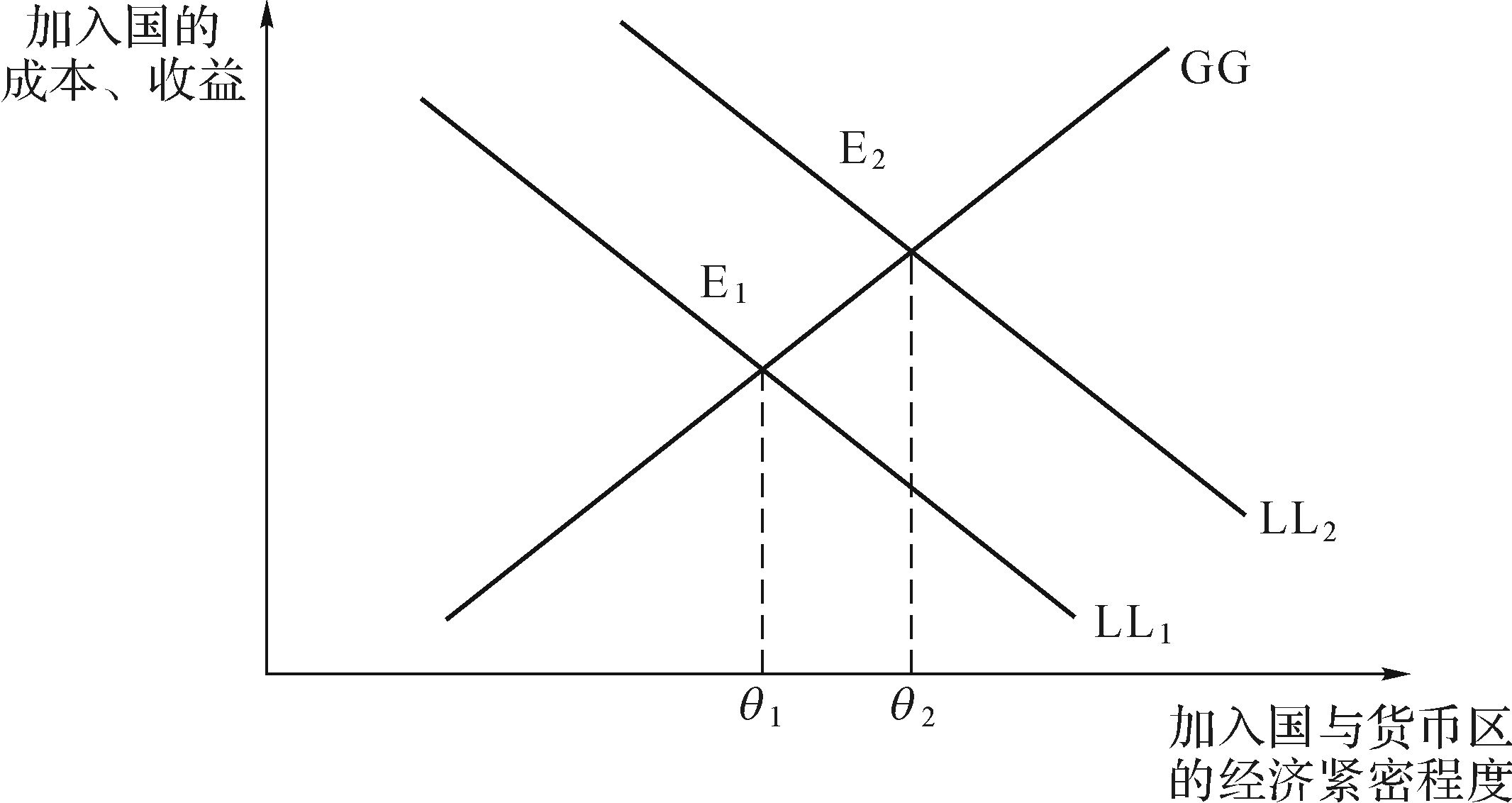

图11-1 “GG-LL”模型

图11-1的横轴表示加入国与货币区的经济紧密程度,它可以用经济交往占GDP的百分比表示;纵轴表示加入国收益(即货币效率收益)与成本(当一个国家加入货币区后,由于放弃了运用汇率政策和货币政策调节就业和产出以保持经济稳定的权力,而引发的额外的经济不稳定性,即所谓的“经济稳定性损失”。)

图中GG曲线为收益曲线,其斜率为正,说明一个国家与其所在货币区的经济一体化程度越高,跨国贸易和要素流动越广泛,加入单一货币区的收益就越大;LL曲线为成本曲线,其斜率为负,说明一个国家的经济与其所在货币区的经济联系程度越密切,加入货币区的经济稳定性损失就越小,反之亦然。总之,一个国家与其所在货币区的经济一体化程度越高,加入货币区就越为有利。图中GG曲线和LL1曲线的交点为E1,它决定了一国是否加入货币区的经济一体化程度的临界点θ1,当一国与货币区的一体化程度大于θ1时,加入货币区有净收益,否则执意加入只会带来净损失。

此外,通过GG-LL模型,还可判断一国经济环境的变化是如何影响其加入货币区的选择的。例如,当某国出口需求增加,在经济一体化程度的任何一个水平上,汇率工具的缺失使该国产出和就业的不稳定性增大,于是LL1曲线上移到LL2,结果使得加入货币区的临界点由θ1变动到了θ2。因此,如果其他条件不变,产品市场的变动性增大,使一国加入货币区的意愿降低。这有助于解释为什幺1973年石油危机后,许多国家都不愿意沿用固定汇率制度的布雷顿森林体系。

克鲁格曼用“GG-LL模型”来说明最优货币区理论,指出:最优货币区就是通过商品贸易和服务贸易以及要素的流动,促使多国经济紧密相联的地区。如果各国之间的贸易和要素流动性较大,那么组建货币区对各成员国均有益处,反之则不适宜。这对货币一体化的实践具有重要的指导意义。另一方面,克鲁格曼的“GG-LL模型”借用传统的成本——收益分析方法,从单个国家是否加入货币区为切入点,分析了加入货币区的成本、收益因素,有助于人们直观形象地分析单个国家加入货币区的利弊得失,从而成为确定一国是否加入货币区的一个重要分析工具。但克鲁格曼的GG曲线和LL曲线是一个相对抽象和简化的概念,在现实生活中,我们很难准确描绘某个国家加入货币区的成本曲线和收益曲线的位置,也就难以准确判断其是否加入货币区的临界点。