货币互换(currency swap),是指交易双方互相交换不同币种、相同期限、等值资金债务的货币及利率的一种交易业务,交易目的是降低融资成本或规避汇率风险。

货币互换交易一般有以下三个步骤:

(1)本金的初始互换。在互换交易的初期,双方当事人按照商定的汇率交换互换的本金;汇率通常以即期汇率为依据,有时也可以使用在互换开始之前确定的远期汇率。

(2)连续的利息交换。交易双方按照协定的利率,在商定的日期交换利息支付。

(3)本金的最终互换。在合约到期日,交易双方按约定的汇率换回期初交换的本金。

【例1-1】

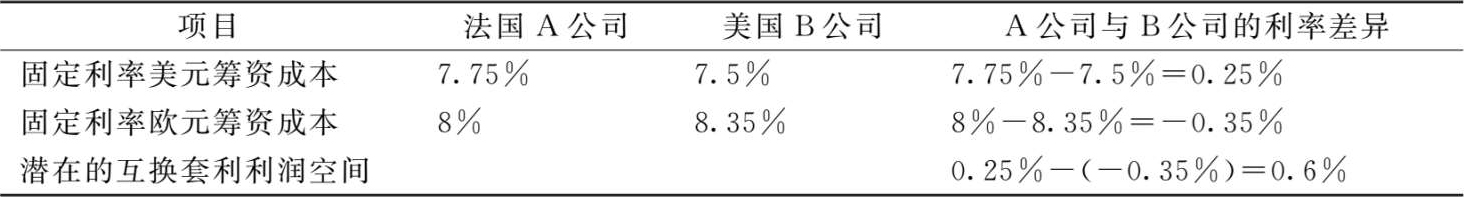

法国A公司要筹集一笔5年期的固定利率美元资金,而美国B公司要筹集一笔5年期的固定利率欧元资金。A、B两公司筹集美元资金和欧元资金的成本如表7-13所示。

表7-13 A、B两公司筹集美元和欧元的成本

分析:

由表7-13可以看出,法国A公司在筹集欧元固定利率资金上比美国B公司更有优势,而美国B公司在筹集美元固定利率资金上比法国A公司更有优势。但是,法国A公司需要美元资金,而美国B公司需要欧元资金。所以,可以安排法国A公司借欧元资金,安排美国B公司借美元资金,然后通过银行进行货币互换交易。

(1)本金的初始交换。假定法国A公司以8%的利率筹集了500万欧元的资金,美国B公司以7.5%的利率筹集了等量的美元资金——550万美元(按当时的即期汇率EUR 1=USD 1.1000计算得出);然后双方交换本金,法国A公司获得了美元资金,美国B公司获得了欧元资金。

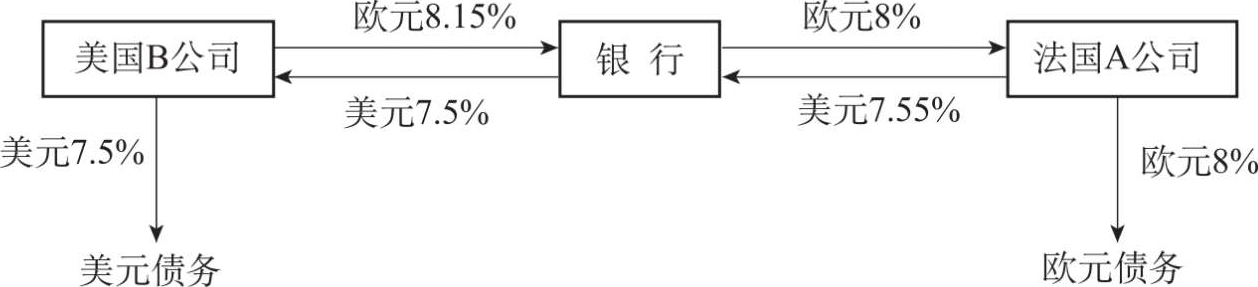

(2)利息交换。法国A公司为了获得美元资金,愿意支付的成本在7.75 %以下的任何水平;美国B公司为了获得欧元资金,愿意支付的成本在8.35%以下的任何水平。假设在整个0.6%的互换套利利润空间中,银行要收取0.2%的中介费用,A公司与B公司则平分其余的部分,每家公司可节省0.2%的借款成本,则利息交换的具体操作过程如图7-12(注意,图中的箭头表示利率支付的方向)所示。

图7-12 A、B两公司的利息交换

由图7-12可以看出:经过货币互换交易后,法国A公司获得了固定利率的美元资金,成本为7.55%,比自己去借固定利率的美元成本(7.75%)节省了0.2%;美国B公司获得了固定利率的欧元资金,成本为8.15%,比自己去借固定利率资金的欧元成本(8.35%)节省了0.2%;银行因承担了A、B两公司的风险,获得了0.2%的回报。

(3)本金的最终交换。在到期日,本金按最初交换时的汇率EUR 1=USD 1.1000进行再交换。

值得说明的是,在互换交易起步发展时,银行担任的是经纪人的角色,由其将交易双方联系起来安排成交,并收取佣金作为收入。随着互换市场的发展,银行在一时无法找到相对应的交易当事人时,便自己参与互换交易,担当起交易一方的角色,希望在将来找到合适的交易对象后再转让互换头寸。另外,银行还为融资需求不完全对应的两个客户牵线搭桥,由自己承担不吻合部分的头寸,并对其进行套期保值。这样,银行由经纪人逐渐演变为交易商,银行赚取报酬的方式也从收取佣金转变为通过报出不同的买入价与卖出价来赚取买卖价差收益,互换市场的流动性因此得到了很大的改善与提高。